Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2020 год смотрите в нашей статье.

Фиксированные платежи ИП в 2020 году

Для предпринимателей установлены фиксированные суммы взносов на медицинское и пенсионное страхование. При этом не имеет значение, ведет он деятельность или нет, личные взносы все равно придется платить (за исключением перечисленных в НК РФ случаев).

После передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ. Личные взносы предпринимателей с 2018 года чиновники устанавливают на каждый отчетный год.

Так в 2020 году обязательный медицинский платеж для ИП установлен в сумме 8 426 рублей.

Пенсионные отчисления в ФНС 2020 году, как и уплачиваемый ранее взнос в ПФР, зависят от доходов предпринимателя (в рублях):

- доход в пределах трехсот тысяч — сумма взносов на ОПС равна 32 448 рублей;

- доход, превышающий триста тысяч — сумма взносов на ОПС состоит из фиксированного платежа (32 448) и 1% от суммы, превышающей триста тысяч.

Пример 1. В 2020 году предприниматель Иванов И.И. получил доход в размере 430 000 рублей. Сумму взносов к уплате на ОПС он рассчитал так:

32 448 + 1% × (430 000 − 300 000) = 33 748 рублей.

Отметим, что отчисление на пенсионное страхование не должно превышать максимальной величины, которая равна произведению фиксированного пенсионного платежа на восемь. Для 2020 года ее размер равен 259 584 рубля (32 448 × 8).

Личные взносы предприниматель может перечислить единовременно в установленном размере или частями в течение года, чтобы применять налоговый вычет. В любом случае взносы на ОМС и ОПС в фиксированной сумме за 2019 год необходимо оплатить до 31 декабря 2020, а пенсионный 1 % взнос — до 01 июля 2021.

Пример 2. В 2020 году предприниматель Овечкин К.К. получил доход в размере 22 500 000 рублей. Сумму пенсионных взносов к уплате он рассчитал по формуле:

32 448 + 1% × (25 500 000 − 300 000) = 284 448 рублей.

Так как полученная сумма больше максимально допустимой по пенсионным взносам, то уплатить нужно установленную законом предельную сумму — 259 584 рубля. При этом 32 448 рублей Овечкин К.К. должен уплатить до 31 декабря 2020, а оставшиеся 227 136 рублей — до 01 июля 2021 г.

Что касается отчислений на случай временной нетрудоспособности и материнства (ВНиМ), то «за себя» предприниматели платить не обязаны, но по своему желанию могут встать на учет в соцстрахе и перечислять взносы на соцстрахование. Срок уплаты аналогичен взносам на ОМС и ОПС, а вот размер установлен исходя из МРОТ на начало 2020 года и составил 4 280 руб. 4 коп.

Кбк ип фиксированный платеж 2020

Оплата личных взносов предпринимателя производится отдельно от взносов сотрудников. Для этого предусмотрены специальные коды бюджетной классификации:

| ОМС | 182 1 02 02103 08 1013 160 | 182 1 02 02103 08 2013 160 | 182 1 02 02103 08 3013 160 |

| ОПС (включая 1% сверх 300 тыс.) | 182 1 02 02140 06 1110 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

Если предприниматель решил оплачивать взносы на ВНиМ, то в платежке по этим взносам он должен указать КБК 393 1 17 06020 07 6000 180.

Для погашения долгов ИП по личным взносам, образовавшимся до 2017 года, используют другие коды, которые отличаются от приведенных в таблице 14-17 знакоместами:

- в «медицинском» коде 16-17 знакоместа меняются на «11»;

- в «пенсионном» коде 14-17 знакоместа принимают значение «1100»;

- в «пенсионном — 1%» коде на 14-17 знакоместа ставится «1200».

Платежные поручения 2020 по личным взносам ИП

Предприниматель при заполнении платежного документа на уплату личных взносов на ОМС должен внимательно заполнить следующие поля:

- 101 — статус адресанта — код индивидуальных предпринимателей «09»;

- 6 — сумма — часть или весь фиксированный платеж;

- 104 — КБК — код медицинских взносов;

- 105 — ОКТМО — в зависимости от принадлежности ИП к определенному муниципальному образованию;

- 106 — основание платежа — код «ТП», так как для ИП уплата взносов — это текущий платеж;

- 107 — период — ИП должны указывать отчетный год, за который платят взносы, например, за 2020 год код «ГД.00.2020».

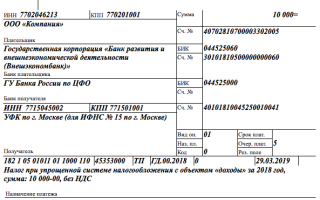

Образец платежного документа ИП на уплату личных взносов на ОМС в полной сумме:

Платежное поручение по личным фиксированным пенсионным взносам будет отличаться только суммой, КБК и назначением:

С 2018 года КБК для перечисления 1% пенсионных взносов предпринимателя и суммы отчислений с дохода до трехсот тысяч одинаковый. Поэтому реквизиты приведенного выше платежного документа, за исключением суммы и назначения, останутся неизменными.

При перечислении взносов на ВНиМ «за себя» важно помнить, что получателем добровольных отчислений ИП будет ФСС, а не ФНС. Поэтому в платежном документе указывается отделение фонда, где предприниматель встал на учет, и соответствующий КБК.

Образец платежки на уплату добровольных взносов ИП в ФСС в 2020 году:

Чтобы перечисленные суммы взносов не зависли среди невыясненных платежей, проверяйте КБК платежного документа. Ранее контролирующие органы подтверждали, что ошибка в КБК не критична и штрафы предпринимателю не грозят, но подать заявление на уточнение придется.

Ирина Смирнова

Платите взносы без ошибок из облачного сервиса Контур.Бухгалтерия. Легко ведите учет в нашем сервисе, платите зарплату, налоги, взносы, автоматически формируйте отчетность и отправляйте через интернет. Экономьте время и деньги, избавьтесь от аврвлов и рутины.

КБК (код бюджетной классификации) — это шифр, который представляет собой цепочку цифр в 20 символов. КБК — обязательный элемент при заполнении платежных документов. Если код указан неправильно, то платеж придется уточнять, а это повлечет дополнительные неудобства. В статье рассмотрим, какой КБК по ЕНВД предусмотрен для ИП и организаций в 2020 году.

Для юридических лиц предусмотрено несколько страховых взносов по социальному страхованию, из них в ФСС платятся только взносы на травматизм (несчастные случаи). Приведем коды бюджетной классификации для этих взносов.

Оплата ИП за себя– точные СУММЫ, актуальные КБК

19.12.2019

Взносы ИП в 2019 году за себя и точные КБК для их уплаты – самый частый запрос в поисковиках по теме налогов. Не удивительно, ведь у многих предпринимателей нет возможности держать штатного специалиста по ведению бухучета. В нашей статье мы дадим точные суммы взносов и расскажем всё о КБК для их уплаты. А в конце ловите 3 пошаговые инструкции для оплаты ИП за себя в 2019 году.

Оглавление:

Как оплачивать взносы за себя?

Для индивидуального предпринимателя фактическим работодателем является он сам, поэтому все необходимые взносы в страховые фонды Российской Федерации он обязан вносить за себя самостоятельно. Эти суммы являются фиксированными, а их размер, порядок расчетов и уплаты определены главой номер 34 Налогового Кодекса.

В 2019 году за себя ИП обязан вносить взносы на пенсионное и медицинское страхование (ОПС и ОМС). Также, если годовой доход ИП составил больше 300 тысяч рублей, дополнительно в Пенсионный фонд уплачивается 1% от суммы превышения.

Оплата ИП за себя в 2019 году если у ИП нет прибыли?

Важно понять, что взносы для ИП за себя являются обязательными даже тогда, когда у ИП нет дохода, он терпит убытки или не ведет предпринимательскую деятельность. Основанием для прекращения уплаты обязательных платежей является только исключение ИП из ЕГРИП.

Какие ИП могут не платить страховые взносы за себя?

Законодательно не существует никаких льгот по уплате обязательных взносов. В статье 430 п.

7 Налогового Кодекса РФ перечислены категории граждан, зарегистрированных как ИП, которые имеют право временно приостановить, но не отменить их уплату.

Взносы за себя обязаны платить все ИП, даже если они одновременно являются наемными работниками у другого работодателя, который также вносить страховые взносы за них.

Размер страховых взносов ИП 2019

В 2019 году фиксированные платежи ИП за себя составляют:

| ОМС | 6 884 руб. |

| ОПС | 29 354 руб. + 1% при превышении дохода в 300 тыс.руб. |

| Итого | 36 238 руб. |

Кбк для оплаты взносов ип за себя в 2019 году

Что такое КБК

Эта аббревиатура скрывает понятие «код бюджетной классификации», которое было введено в 1998 году для обеспечения единой формы бюджетной финансовой информации.

КБК позволяют упорядочить финансовую отчетность, облегчают регулирование финансовых потоков на уровне государства и анализ динамики доходов и расходов. коды необходимы плательщикам для точного направления платежей.

Коды могут меняться, поэтому при оплате в платежном документе важно указывать актуальные КБК.

Что зашифровано в КБК

Код состоит из 4 разрядов (всего 20 цифр).

1 разряд (3 цифры). Администратор платежа. Организация, которая получает платеж, перенаправляет его в необходимую часть бюджета и распоряжается поступившими средствами. Основные коды администраторов: 182 – ФНС, 392 – ПФР, 393 – ФСС.

2 разряд (10 цифр). Вид доходов. Этот код идентифицирует платеж по типу (налог, взнос) и уровню бюджета (муниципальный, федеральный).

3 разряд (4 цифры). Тип платежа. Дифференцирует платеж: налог, пеня, проценты, взыскания и тп.

4 разряд (3 цифры). Экономический вид дохода. Этот код указывает источник дохода: налоговые доходы, оказание услуг, изъятые средства и тп.

Коды КБК для ИП в 2019 году. Таблица

| Вид взноса | КБК |

| По отчислениям на ПФ взносам на пенсионное страхование: | |

| Взносы в фиксированном размере и 1% | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штрафы | 182 1 02 02140 06 3010 160 |

| По отчислениям на ОМС взносам на ОМС: | |

| Взносы | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02103 08 2013 160 |

| Штрафы | 182 1 02 02103 08 3013 160 |

Какие КБК надо указывать ИП при оплате взносов за себя?

Как уже указывалось выше, в 2019 году за себя ИП должен платить в два фонда – Пенсионный и Медицинского страхования. Но, обратите внимание! В 2019 году произошли изменения – КБК для уплаты страховых взносов теперь начинаются с цифр 1, 8 и 2. Это связано с тем, что контроль за уплатой взносов теперь осуществляется другим оператором, а именно Федеральной налоговой службой РФ.

| Вид взноса | КБК |

| Страховые взносы на ОПС за себя (а также дополнительный платеж при доходах свыше 300 тысяч рублей) | 182 1 02 02140 06 1110 160 |

| 182 1 02 02140 06 2110 160 | |

| 182 1 02 02140 06 3110 160 | |

| Страховые взносы на ОМС за себя | 182 1 02 02103 08 1013 160 |

| 182 1 02 02103 08 2013 160 | |

| 182 1 02 02103 08 3013 160 |

Где указывать КБК

В платежном поручении 20-значный КБК указывается в поле «Назначение платежа».

Если в КБК ошибка?

Ошибка в КБК приводит к тому, что платеж будет распределен неверно. Это приводит к двум проблемам:

- не будет зафиксировано его получение платежа, а на ИП наложен штраф;

- образуется переплата на другой статье, возврат средств с которой будет очень длительным.

Куда и как платить страховые взносы ИП за себя. 3 пошаговые инструкции

Законом предусмотрено три способа внесения обязательных взносов для ИП: онлайн на сайте налоговой службы, перечислением с расчетного счета, наличными в отделении банка. Размещаем подробные инструкции, как это сделать.

Оплата ИП страховых взносов за себя на сайте nalog.ru

Адрес страницы формирования квитанции https://service.nalog.ru/payment/payment.html

- Шаг 1. Тип налогоплательщика и вид расчетного документа.

В поле плательщик выбираем «Индивидуальный предприниматель»

В поле «Расчетный документ» выбираем «Платежный документ». Платежным документом можно совершить оплату платежей онлайн или распечатать квитанцию для оплаты наличными, а платежным поручением совершается безналичная оплата через банк.

Обычно достаточно правильно указать необходимый КБК и нажать Enter. В этом случае остальные поля будут заполнены автоматически. Обратите внимание, что код вписывается без пробелов.

- Если КБК неизвестен, остальные заполняются вручную:

- — в поле «Группа налогов» пишем «Страховые взносы»;

- — в «Наименовании платежа» – точная формулировка назначения платежа.

- — «Тип платежа» – уточняется расчетный период в формате «с…по…».

- Шаг 3. Проставление кодов ФНС и ОКТМО (определяется по юр.адресу ИП).

- Шаг 4. Реквизиты получателя платежа.

- При нажатии поля «Адрес объекта налогообложения» откроется новое окно, где необходимо заполнить все поля.

- В поле «Код ИФНС» указывается та инспекция, в которую производится платеж.

- Наименование муниципального образования выбирается из выпадающего списка.

- Шаг 5. Реквизиты платежного документа.

- В «Статусе лица» выбирается категория «09» («Индивидуальный предприниматель»).

- «Основанием платежа» выбираем текущий платеж («ТП»).

- В поле «Налоговый период» указываем, что платеж является годовым, а также год, за который производится оплата.

- Суммой платежа является размер взноса, который будет уплачен.

- Шаг 6. Реквизиты плательщика.

На этом шаге в форму вносятся все данные о плательщике: ФИО, ИНН, Адрес. Обратите внимание, что если вы планируете произвести оплату взносов ИП за себя электронно, вам обязательно следует указать ИНН.

- Шаг 7. Завершение формирования платежного документа.

На этом этапе вы должны внимательно проверить все указанные данные и нажать «Оплатить». Затем вы можете сформировать и распечатать платежное поручение, чтобы произвести платеж наличными в банке, либо выбрать организацию для произведения онлайн (безналичного) платежа.

Оплата ИП страховых взносов за себя онлайн через Сбербанк

Данный вид платежа возможен в том случае, когда ИП имеет открытый счет в Сбербанке. Тогда он может воспользоваться услугой интернет-банкинга и осуществить уплаты взносов онлайн.

Адрес страницы оплаты https://sbi.sberbank.ru:9443/ic/dcb/.

Для входа в личный кабинет в качестве логина используется ИНН предпринимателя и личный пароль. Для подтверждения входа вводится код из СМС.

- Шаг 2. Создание платежного документа.

- Чтобы попасть с форму создания документа вы выбираете пункт «Платежи и переводы» и затем «Платеж в бюджет». Далее следует заполнить поля:

- — в поле «Сумма платежа» указывается сумма взноса, не забудьте отметить, что «НДС не облагается»;

- — в поле «Счет списания» автоматически отображается личный счет ИП;

- поле «Платеж за третье лицо» дает возможность сделать перечисление за стороннюю организацию.

- Шаг 3. Реквизиты получателя взносов.

Этот раздел следует заполнять особенно внимательно, чтобы избежать ошибочного перечисления средств. Реквизиты получателя страхового взноса ИП за себя легко найти на сайте налоговой службы, либо запросить в ФНС. рекомендуем сохранить реквизиты в качестве шаблона для облегчения следующих платежей.

- Дальнейшие поля заполняем следующим образом:

- — в поле «Статус плательщика» нужно выбрать категорию 09 (ИП);

- — в поле «КБК» указывается правильный код КБК для оплаты страховых взносов;

- — в поле «ОКТМО» ставится присвоенный предпринимателю код ОКТМО;

- — в поле «Основание платежа» указывается ТП, что означает «текущий год»;

- — в поле «Показатель налогового периода» выбирается показатель «Год» и указывается его номер (4 цифры);

- — в полях «Номер документа» и «УИН» ставится «0», также не указывается «дата платежа».

- Шаг 5. Назначение платежа.

Хотя код КБК используется как раз для того, чтобы точно указать назначение платежа, соответствующее поле все равно следует заполнить. В нем в свободной форме описывается, за что именно ИП осуществляет взносы.

Проверка заполнения платежки осуществляется автоматически, и ошибки подсвечиваются красным. Однако, не следует надеяться на автоматику, обязательно проверьте все данные самостоятельно! Обратите внимание, что в поле КПП следует вписать «0», так как ИП не имеет КПП.

- Шаг 7. Подписание документа

Для подписи платежного документа вам будет прислан код в СМС. Ввод кода станет завершением платежа.

Оплата ИП страховых взносов за себя через банк: как заполнить платежное поручение

ИП, у которых есть банковский счет, имеют возможность оплатить обязательные взносы за себя через банк. Для этого необходимо составить платежное поручение. Большинство банков предоставляют специальные онлайн сервисы, также это можно сделать при помощи различных бухгалтерских программам. Рассказываем основные поля, которые следует заполнить при формировании платежки:

Особенность оформления платежного поручения для перечисления фиксированных взносов:

- Шаг 1. Поле «статус плательщика» (поле после вида платежа) – указываем код «09» (ИП).

- Шаг 2. Плательщик:

- — реквизиты ИП: ИНН, ФИО (обратите внимание, что поле «КПП» оставляем пустым, так как ИП его не имеет);

- — банковские реквизиты ИП: наименование банка, БИК, корсчет и расчетный счет.

- — в широком поле указываются реквизиты получателя (в случае уплаты взносов за себя это Налоговая служба);

- — затем заполняется узкое поле ниже (по порядку слева направо):

КБК (без пробелов), ОКТМО, тип платежа (ТП – «текущий платеж»), период платежа в формате «ГД.00.19».

- Шаг 4. Назначение платежа.

В этом поле подробно прописывается причина, по которой осуществляется платеж.

Затем готовое платежное поручение распечатывается и подается к оплате в кассу банковского отделения.

Надеемся, наша статья помогла вам быстро разобраться с тем, какие следует платить взносы за ИП в 2019 году за себя, и по каким КБК. Обязательно поделитесь этой статьей с друзьями и подписчиками, чтобы поддержать и в нелегком, но приятном деле развития своего бизнеса!

ОЦЕНИТЕ СТАТЬЮ: (Нет оценок)

PDF-материал для ИП и ООО

6 простейших способов сэкономить на налогах до 100% от оборота

Скачать материал

Бесплатно

Кбк для уплаты налогов ип

Код бюджетной классификации (сокращенно КБК) – это специальный код, состоящий из 20 цифр, с помощью которого группируются доходные и расходные статьи государственного бюджета. Он указывается в платежных документах, в которых одной из сторон выступает государство или его законные представители (государственные органы).

Чаще всего КБК необходимо указывать в реквизитах квитанций на оплату штрафов, налогов, сборов, пошлин и других платежей в государственный бюджет, а также при заполнении налоговой декларации по форме 3-НДФЛ. Однако не многие граждане знают, где его взять, поэтому мы собрали все необходимые коды бюджетной классификации в одном месте и разделили их по статьям бюджета.

Налог на доходы физических лиц (НДФЛ)

Коды бюджетной классификации по НДФЛ могут понадобиться как при уплате налога на доходы физических лиц, так и для получения налоговых вычетов (указывается в Разделе 1 налоговой декларации 3-НДФЛ).

| Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 НК РФ: | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 02030 01 1000 110 |

| — пени по соответствующему платежу | 182 1 01 02030 01 2100 110 |

| — проценты по соответствующему платежу | 182 1 01 02030 01 2200 110 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ | 182 1 01 02030 01 3000 110 |

| Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227 1 НК РФ: | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 02040 01 1000 110 |

| — пени по соответствующему платежу | 182 1 01 02040 01 2100 110 |

| — проценты по соответствующему платежу | 182 1 01 02040 01 2200 110 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ | 182 1 01 02040 01 3000 110 |

Кбк для уплаты ндфл c дивидендов

| НДФЛ с дивидендов, получатель дивидендов — налоговый агент | 182 1 01 02010 01 1000 110 |

| НДФЛ с дивидендов, получатель дивидендов — физлицо | 182 1 01 02030 01 1000 110 |

КБК для уплаты пени по НДФЛ для ИП

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 |

Для физических лиц

Итоги

Знание КБК для ЕНВД в 2019-2020 годах поможет ИП не только без ошибок перечислить в бюджет и внебюджетные фонды платежи, но и уменьшить сумму вмененного налога за счет уплаченных страховых взносов. Причем, когда ИП не имеет наемных работников, величина такого уменьшения не ограничивается, т. е. вмененный налог может быть уменьшен до 0.

Кбк для уплаты ндфл

Что такое КБК и где его нужно указывать

Код бюджетной классификации (КБК) показывает откуда государство получает доходы и на что направлены его расходы. Систему КБК создали для регулирования финансовых потоков, с их помощью составляется бюджетная программа на уровне государства и субъектов.

Организации и предприниматели на УСН тоже должны знать и использовать КБК в платежках. От правильности заполнения поручения зависит, учтут налоговики этот платеж или нет. Если налоговая не увидит налог вовремя, она может взыскать его в одностороннем порядке и начислить пени. В 2020 году, как и в прошлом, в платежке для КБК предусмотрено поле 104.

Единый налог по упрощенке уплачивается за квартал в форме авансовых платежей до 25 числа следующего месяца. Налог за год уплачивается организациями до 31 марта и до 30 апреля ИП. Чтобы перечислить налог, правильно заполняйте платежку и указывайте верный КБК в зависимости от объекта налогообложения и назначения платежа.

Налоги на имущество, землю и транспорт с физических лиц

КБК по имущественным налогам может понадобиться при уплате транспортного налога, земельного налога и/или налога на имущество физических лиц.

| Транспортный налог с физических лиц: | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 06 04012 02 1000 110 |

| — пени по соответствующему платежу | 182 1 06 04012 02 2100 110 |

| — проценты по соответствующему платежу | 182 1 06 04012 02 2200 110 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ | 182 1 06 04012 02 3000 110 |

Кбк для уплаты ндфл для ИП

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

КБК для уплаты налогов для организаций и ИП на спецрежимах

- Наименование налога, сбора, платежа

- КБК (поле 104 платежки)

- Налог при УСН, когда применяется объект налогообложения:

| Видео (кликните для воспроизведения). |

182 1 05 01011 01 1000 110

- «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог)

- 182 1 05 01021 01 1000 110

- 182 1 05 02010 02 1000 110

- 182 1 05 03010 01 1000 110

- Организациям и ИП на УСН нужно обратить внимание на то, что отменен отдельный КБК для перечисления минимального налога.

Вмененка для ИП

ЕНВД является одним из налоговых спецрежимов, заменяющих расчеты по нескольким основным налогам. На режим ЕНВД (с 2013 года на добровольной основе) могут перейти и юрлица, и ИП. Переход возможен в случае соблюдения условий, изложенных в п. 2 ст. 346.26 НК РФ.

Подробнее об этих условиях читайте здесь.

Основная особенность налога состоит в том, что его сумма зависит не от фактического дохода, а от расчетного. Размер расчетного дохода устанавливается государством и предъявляется (вменяется) плательщику-предпринимателю или организации.

Вмененка освобождает ИП от уплаты основных налогов, уплачиваемых на ОСН (п. 4 ст. 346.26 НК РФ), но не освобождает от уплаты страховых взносов за себя и за работающих у него наемных лиц.

Сумма ЕНВД за квартал направляется в бюджет до 25 числа месяца, следующего за истекшим кварталом. Для правильного зачисления взносов в бюджет в платежках нужно указать КБК.

Про порядок и сроки уплаты ЕНВД читайте здесь.

Кбк для уплаты ндфл за сотрудников

| НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

КБК для уплаты страховых взносов для всех организаций и ИП

КБК для всех взносов, контролируемых с 2017 г. налоговой службой, стали новыми. Обращаем ваше внимание, что для взносов за периоды, истекшие до 2017 г.

, будут одни КБК, а для взносов за периоды начиная с 2017 г. — другие. То есть если, например, взносы за декабрь 2016 г. вы будете перечислять в январе 2017 г.

, то они уплачиваются на КБК, предназначенные для взносов за периоды, истекшие до 2017 г.

Читайте так же: Двойное налогообложение список стран

К сведению. КБК по страховым взносам можете найти на сайте ФНС: nalog.ru -> Налогообложение в Российской Федерации -> Налоговое законодательство и новости по теме «Налоговое законодательство и разъяснения ФНС России» -> Налоговые органы — администраторы доходов, поступающих в счет уплаты страховых взносов.

Кбк для взносов за периоды, истекшие до 01.01.2017

- Вид страхового взноса

- КБК (поле 104 платежки)

- Страховые взносы на ОПС (уплачиваются в ИФНС)

- 182 1 02 02010 06 1000 160

- Страховые взносы на случай временной нетрудоспособности и в связи с материнством (уплачиваются в ИФНС)

- 182 1 02 02090 07 1000 160

- Страховые взносы на ОМС (уплачиваются в ИФНС)

- 182 1 02 02101 08 1011 160

- Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию (уплачиваются в ИФНС), в том числе:

Как узнать КБК для уплаты налогов и что это такое

Коды бюджетной классификации регламентированы приказом от Министерства Финансов Российской Федерации. Новый вариант документа, который был принят в 2017 году, содержит все наименования взносов и соответствующие им значения. Все КБК разделены на следующие разделы:

- Что такое КБК для уплаты налогов?

- Как узнать КБК для уплаты транспортного налога?

- Как узнать КБК для уплаты налога на доходы?

- Как узнать КБК для уплаты налога на недвижимость?

- налоги для юридических лиц и индивидуальных предпринимателей на ОСН (в том числе НДФЛ);

- налоговые выплаты для предприятий, работающих на специальных налоговых режимах;

- взносы по страховым полисам;

- выплаты за истекшие периоды;

- платежи на новые периоды;

- классификатор для штрафов и пени;

- коды для совершения других налоговых вычетов.

Выплаты в пенсионный и страховой фонд также необходимо подкреплять кодами бюджетного классификатора. Декларация заполняется налоговым агентом, который является ответственным лицом перед фискальными органами.

Стоит внимательно следить за правильностью заполнения всех строк, так как ошибка приведет к невыполнению обязательств перед налоговой инспекцией.

Такое положение вещей чревато начислением штрафов и других взысканий.

КБК (код бюджетной классификации) – это комбинация цифр, по которой государственные органы идентифицируют и группируют доходы, расходы и источники создания бюджета страны. Код указывается в любой бухгалтерской декларации, которая подлежит контролю. Использование определенных комбинаций цифр основано на регламентах Бюджетного кодекса РФ.

Необходимость использования КБК заключается в урегулировании отношений между предпринимателями и государством. Подкрепление платежей кодами дает возможность организациям:

- иметь официальное подтверждение совершенных выплат;

- анализировать целевое предназначение платежа;

- избавиться от штрафных санкций в случае возникновения проблем с фискальными органами.

Каждая компания, занимающаяся коммерческой деятельностью, отчитывается перед налоговой службой, предоставляя информацию о прибыли и расходах. КБК можно образно назвать счетом государства.

В связи со сложной структурой поступлений и убываний денежных средств возникает необходимость в создании большого количества таких «счетов».

В процессе внесения денежных средств в бюджет важную роль играет также октмо, который позволяет определить территориальную принадлежность муниципалитета.

Как узнать КБК для уплаты транспортного налога?

Физические и юридические лица выплачивают транспортные налоги в соответствии с положениями НК РФ. Для официального зачисления денежных средств в бюджет налоговый агент обязан вписать в декларацию соответствующий КБК.

В структуру кодов бюджетного классификатора в 2017 году было внесено множество изменений, однако уплаты транспортного налога реформы не коснулись. Узнать необходимый код можно воспользовавшись приказом Министерства финансов Российской Федерации.

Структура документа является довольно сложной для восприятия неопытного налогоплательщика. В связи с данным затруднением было принято создавать официальные пояснения и нормативные акты на уровне ФНС.

С помощью пояснений территориальных фискальных органов можно легко узнать необходимый код бюджетного классификатора.

Все КБК имеют стандартизированную длину. Каждая из двадцати символов кода соответствует определенному параметру, который позволяет идентифицировать направленность платежа в бюджет государства. Структура комбинации цифр состоит из четырех блоков, каждый из которых включает пять символов.

Как узнать КБК для уплаты налога на доходы?

Все КБК регламентированы приказом, который был издан Министерством Финансов Российской Федерации. Использование кодов подкрепляется определенными статьями Налогового кодекса.

Узнать код для уплаты налога на доходы от оперативной деятельности предприятия можно также с нормативных актов и приказов от местных фискальных органов, которые выходят систематически и носят разъяснительный характер.

КБК для уплаты налога на доходы состоит из двадцати символов, которые разделены на четыре раздела. В каждой комбинации зашифрована определенная информация, необходимая для осуществления идентификации платежа.

Первые три цифры шифруют данные для определения государственного органа. Четвертая цифра кода – это наименование группы дохода, на которую насчитывается налог. Следующие два символа указывают на специфику платежа. Следующая группа числен шифрует значение статьи и подстатьи дохода.

Далее следует две цифры, по которым идентифицируется уровень бюджетного органа:

- фондовый;

- региональный;

- федеральный.

Следующие четыре цифры определяют направленность платежа:

- оплата сбора или взноса;

- уплата пени;

- оплата штрафа.

Последние три цифры помогают определить классификацию вида дохода. Комплексное использование комбинаций данных цифр дает возможность производить идентификацию в автоматическом режиме. Правильный подход к анализу КБК поможет правильно читать шифры и определять целевое предназначение платежа.

Как узнать КБК для уплаты налога на недвижимость?

Оплата налога на недвижимость предполагает использование кода бюджетного классификатора. Значения всех КБК содержатся в приказе Министерства финансов Российской Федерации. Для некоторых индивидуальных предпринимателей работать с такими документами довольно сложно, поэтому местные фискальные органы издают собственные нормативно-правовые акты, которые носят разъяснительный характер.

Использование кодов бюджетного классификатора является обязательным для всех организаций, занимающихся коммерческой деятельностью.

Ответственность за правильность занесения кодов в декларацию возлагается на бухгалтера предприятия. Стоит учитывать, что ошибки в заполнении кодов в декларации могут привести к появлению задолженностей.

Система не сможет распознать комбинацию цифр, поэтому платеж просто не дойдет до получателя.

Кбк для уплаты налогов и взносов с зарплаты 2020

Коды бюджетной классификации (КБК) идентифицируют платеж, попадающий в бюджет. Все плательщики обязаны правильно их указывать в платежных поручениях. Ошибки грозят уточнением реквизитов и даже недоимками. В этой статье приведем КБК для уплаты зарплатных налогов, взносов, пеней и штрафов в 2020 году.

Кбк по страховым взносам с зарплаты в 2020 году

Взносы с зарплаты сотрудников в 2020 году платите по следующим КБК:

| Вид страховых взносов | КБК при уплате | ||

| взноса | пени | штрафа | |

| На обязательное пенсионное страхование (основной тариф) | 182 1 02 02010 06 1010 160 | 182 1 02 02010 06 2110 160 | 182 1 02 02010 06 3010 160 |

| На обязательное социальное страхование на случай ВНиМ | 182 1 02 02090 07 1010 160 | 182 1 02 02090 07 2110 160 | 182 1 02 02090 07 3010 160 |

| На обязательное медицинское страхование | 182 1 02 02101 08 1013 160 | 182 1 02 02101 08 2013 160 | 182 1 02 02101 08 3013 160 |

| На обязательное социальное страхование (травматизм, профзаболевания) | 393 1 02 02050 07 1000 160 | 393 1 02 02050 07 2100 160 | 393 1 02 02050 07 3000 160 |

О том, как правильно заполнить платежное поручение на перечисление взносов, читайте здесь.

Кбк по ндфл в 2020 году

Перечислять подоходный налог по трудовым доходам в 2020 году необходимо по следующим КБК:

| Вид дохода | КБК при уплате | ||

| НДФЛ | пени | штрафа | |

| Доходы, полученные от налогового агента (зарплата, отпускные, дивиденды), кроме указанных ниже | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| Доходы, полученные лицами, занимающимися частной практикой (ст. 227 НК РФ) |

182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

| Доходы нерезидентов, работающих у граждан на основании патента (ст. 227.1 НК РФ) |

182 1 01 02040 01 1000 110 | 182 1 01 02040 01 2100 110 | 182 1 01 02040 01 3000 110 |

| Отдельные виды доходов (ст. 228 НК РФ) |

182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

Кбк по страховым взносам ип «за себя» в 2020 году

Индивидуальные предприниматели в 2020 году платят страховые взносы «за себя» по КБК, приведенным ниже:

| Вид взноса | КБК при уплате | ||

| взноса | пени | штрафа | |

| В ПФР (фиксированный платеж и 1% с превышения дохода 300 тыс. руб.) | 182 1 02 02140 06 1110 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

| В ФФОМС | 182 1 02 02103 08 1013 160 | 182 1 02 02103 08 2013 160 | 182 1 02 02103 08 3013 160 |

Кбк по доптарифам в пфр в 2020 году

Для перечисления взносов в ПФР по доптарифам учитываются перечни работ и профессий, дающих право на досрочную или повышенную пенсию. Списки утверждены Постановлением Кабмина СССР от 26.01.1991 № 10:

- список 1 — профессии с особо опасными тяжелыми условиями труда: подземные работы, горячие цеха, вредные условия и другие;

- список 2 — профессии с менее опасными и тяжелыми условиями.

Многие профессии относятся одновременно к обоим перечням. Степень воздействия вредных производственных факторов на организм человека выявляется по результатам спецоценки условий труда.

Перечислим КБК по доптарифам в ПФР на 2020 год:

| Вид взноса | КБК при уплате | ||

| взноса | пени | штрафа | |

| По доптарифам, не зависящим от спецоценки (список 1) |

182 1 02 02131 06 1010 160 | 182 1 02 02131 06 2110 160 | 182 1 02 02131 06 3010 160 |

| По доптарифам, не зависящим от спецоценки (список 2) |

182 1 02 02132 06 1010 160 | 182 1 02 02132 06 2110 160 | 182 1 02 02132 06 3010 160 |

| По доптарифам, зависящим от спецоценки (список 1) |

182 1 02 02131 06 1020 160 | 182 1 02 02131 06 2100 160 | 182 1 02 02131 06 3000 160 |

| По доптарифам, зависящим от спецоценки (список 2) |

182 1 02 02132 06 1020 160 | 182 1 02 02132 06 2100 160 | 182 1 02 02132 06 3000 160 |

Подводим итоги

- КБК — идентификатор платежа в бюджетную систему, который необходимо правильно указывать, чтобы платеж попал точно по назначению.

- Неверное указание КБК повлечет необходимость уточнения платежа.

Кбк 2020 в таблице: по налогам, взносам, пеням

Календарь бухгалтера 2020: таблица – перенос сроков сдачи отчетности. Есть ли новые формы отчетов?

СЗВ-М за март 2020 года: сроки сдачи, штрафы, есть ли новая форма, образец заполнения

Форма 4-ФСС за 1 квартал 2020 – что новенького? Бланк расчета, порядок и образец заполнения, сроки сдачи, штрафы, сдача “нулевки”

Страховые взносы 2020: изменения законодательства, фиксированные взносы, новая форма РСВ за 1 квартал 2020, сроки сдачи и др

Расчет 6-НДФЛ 2019-2020: новые сроки сдачи, заполнение, штрафы

Новая форма (РСВ) 2020: последние изменения, новая форма с 1 квартала 2020 года, сроки сдачи

СЗВ-ТД 2020: новое сроки подачи отчета, форма, образец заполнения, как заполнить отчет в СБИС

| НАЛОГ, ВЗНОС | ПЕНИ | ШТРАФЫ |

| НАЛОГИ | ||

| Налог на прибыль в федеральный бюджет | ||

| 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

| Налог на прибыль в региональный бюджет | ||

| 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

| Внутрироссийский НДС | ||

| 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

| НДФЛ (для налогового агента) | ||

| 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| Налог на имущество | ||

| 182 1 06 02010 02 1000 110 | 182 1 06 02010 02 2100 110 | 182 1 06 02010 02 3000 110 |

| Транспортный налог | ||

| 182 1 06 04011 02 1000 110 | 182 1 06 04011 02 2100 110 | 182 1 06 04011 02 3000 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | ||

| 182 1 06 06031 03 1000 110 | 182 1 06 06031 03 2100 110 | 182 1 06 06031 03 3000 110 |

| УСН «доходы» | ||

| 182 1 05 01011 01 1000 110 | 182 1 05 01011 01 2100 110 | 182 1 05 01011 01 3000 110 |

| УСН «доходы минус расходы», в т.ч. минимальный налог | ||

| 182 1 05 01021 01 1000 110 | 182 1 05 01021 01 2100 110 | 182 1 05 01021 01 3000 110 |

| ЕНВД | ||

| 182 1 05 02010 02 1000 110 | 182 1 05 02010 02 2100 110 | 182 1 05 02010 02 3000 110 |

| ЕСХН | ||

| 182 1 05 03010 01 1000 110 | 182 1 05 03010 01 2100 110 | 182 1 05 03010 01 3000 110 |

| СТРАХОВЫЕ ВЗНОСЫ | ||

| Взносы от ВНиМ | ||

| 182 1 02 02090 07 1010 160 | 182 1 02 02090 07 2110 160 | 182 1 02 02090 07 3010 160 |

| Взносы в ФСС «на травматизм» | ||

| 393 1 02 02050 07 1000 160 | 393 1 02 02050 07 2100 160 | 393 1 02 02050 07 3000 160 |

| Взносы на ОМС | ||

| 182 1 02 02101 08 1013 160 | 182 1 02 02101 08 2013 160 | 182 1 02 02101 08 3013 160 |

| Взносы на ОПС за работников (основной и пониженные тарифы) | ||

| 182 1 02 02010 06 1010 160 | 182 1 02 02010 06 2110 160 | 182 1 02 02010 06 3010 160 |

| Взносы на ОПС для ИП (фиксированная часть и 1% с дохода свыше 300 000 руб.) | ||

| 182 1 02 02140 06 1110 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

Скорая компьютерная помощь

Нужна помощь? Звоните!

Москва: (495) 777-31-91 Санкт-Петербург:(812) 600-13-50

Торопитесь?

Оставьте заявку и мы вам перезвоним!

Мы умеем:

Сбис++ электронная отчетность Виртуальные сервера

Аренда 1с и Microsoft

Ознакомьтесь с полным прайс-листом

Как правильно заполнить поле КБК в платежке

Применение кодов бюджетной классификации КБК осуществляется на основании указаний, утвержденных Приказом Минфина от 08.06.2018 № 132н. Указания устанавливают структуру, принципы назначения, общие требования к порядку формирования и применения КБК и являются обязательными для всех.

Указания содержат бюджетную классификацию доходов, расходов и источников финансирования различных бюджетов Российской Федерации, которая используется для ведения бюджетного учета, формирования бюджетной и иной отчетности и включает в себя классификацию:

- доходов бюджетов;

- расходов бюджетов;

- источников финансирования дефицитов бюджетов.

Коды операций сектора государственного управления закреплены в Приказе Минфина № 209н от 29.11.2017.

Доходы бюджетов пополняются в том числе за счет налогов и приравненных к ним платежей. Они весьма разнообразны, но каждому присваивается свой отдельный код бюджетной классификации, причем первые три цифры кода указывают на администратора платежа. Наиболее распространенный код администратора — 182, код ФНС РФ.

Кбк в платежке в 2020 году

То, что для бюджета является доходом, для налогоплательщиков — оплата в государственную казну налогов и приравненных к ним платежей и страховых взносов (кроме «на травматизм»). Поэтому каждый из них вначале поступает на счета территориального органа Федерального казначейства и классифицируется там на основании КБК.

Для любого налогоплательщика или налогового агента, независимо от его организационно-правовой формы, очень важно правильно оформить платежку, так как ошибки, например неверное заполнение этого поля в платежном поручении, могут привести к тому, что деньги зачислят «не по адресу».

Федеральное казначейство может отнести его в разряд «невыясненных». А значит, у плательщика образуется неоплаченное обязательство перед государством, т. е. непогашенная недоимка, пени, штрафы и прочие санкции со стороны государства, в данном случае перед администратором платежей.

Этого можно избежать, если верно указывать код бюджетной классификации.

Приказ № 245н от 30.11.2018, который внес изменения в действующие указания по применению КБК, содержит новые коды бюджетной классификации:

- акцизы. Введены новые коды бюджетной классификации на темное судовое топливо, нефтяное сырье для переработки, госпошлины за выдачу акцизных марок и прочее;

- новый КБК для единого налога для физлиц на профессиональный доход, сбор введен для самозанятых граждан;

- коды для уплаты налогов на дополнительные доходы от добычи углеводородного сырья, исчисляемого по нормам ст. 333.45 НК РФ.

Пенсионные отчисления в ФНС 2020 году, как и уплачиваемый ранее взнос в ПФР, зависят от доходов предпринимателя (в рублях):

Пенсионные отчисления в ФНС 2020 году, как и уплачиваемый ранее взнос в ПФР, зависят от доходов предпринимателя (в рублях):